Hva er et pensjonistlån? og er et seniorlån/eldrelån egentlig så lurt? Her skal vi se litt på hvordan et eldrelån skiller seg fra andre typer lån på markedet, hvem som kan få det og hva lånet faktisk koster.

Et pensjonistlån, ofte kalt seniorlån er et type lån som skal gi pensjonister en ekstra inntekt i alderdommen, enten utbetalt som en engangssum eller et månedlig beløp, lånet har pant i boligen.

Hvordan fungerer et pensjonist / seniorlån?

- Du må eie bolig/eiendom.

- Du må tilby E-takst eller verditakst.

Et såkalt eldrelån eller pensjons-lån fungerer ved at en bank låner deg et beløp basert på verdien i boligen du eier. Hvis du har et boliglån eller annen gjeld med pant i boligen blir disse betalt ut av lånegiveren du velger.

- Les også: Pasjonister & gjeld

Først må man ta kontakt med en bank som tilbyr et senior/pensjonistlån, f.eks BN Bank eller en lokal sparebank som tilbyr dette lånet. Les mer om forbrukslån og lån til lav rente.

Du vil etter noen dager motta en lånesøknad som du må fylle ut og returnere til banken. Videre må du sende banken en ny verdivurdering/takst av boligen du eier fra en sertifisert takstmann med unntak av:

- Leiligheter behøver kun E-takst som kan bestilles av eiendomsmegler.

- Er boligen nylig kjøpt behøves det ikke ny takst, da legger man til grunn kjøpesummen boligen ble kjøpt for.

Hvor dyrt er et seniorlån / pensjonistlån?

Med et seniorlån kan man selv velge om man ønsker å betale renter eller avdrag. Du behøver nemlig ikke å betale ned på lånet og du kan bo i boligen resten av livet, til enten du selger eller flytter på et eldrehjem.

Det betyr derimot ikke at et pensjonistlån er «gratis«. Lånesummen du tilbys beregnes nemlig utifra «rentes-rente», forventet levetid på lånetaker og boligens verdi.

Rentes-rente og seniorlån

Rentes-rente kan være din beste venn, eller ditt verste mareritt. Einstein kalte rentes-rente for det åttende underverket på jord, noe som forteller hvor viktig dette prinsippet er.

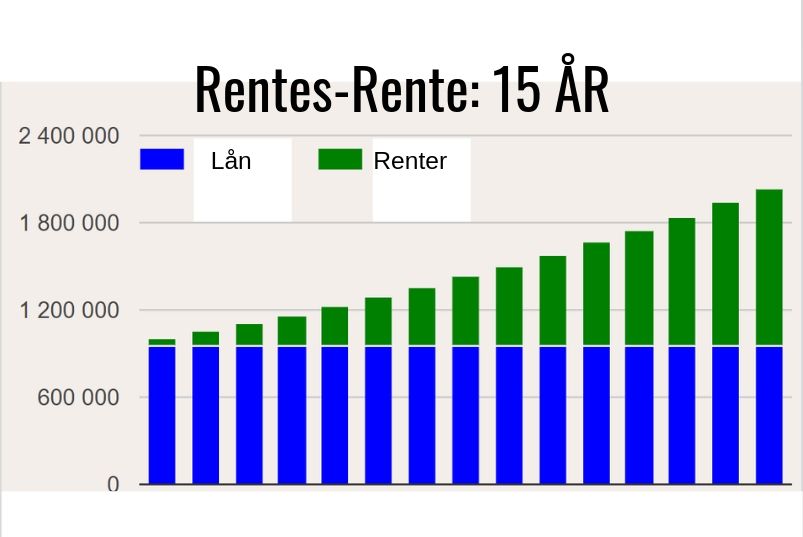

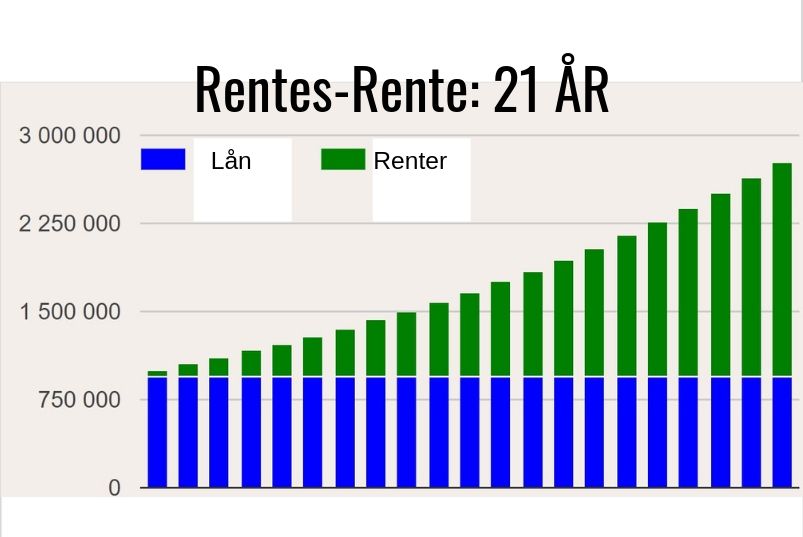

Seniorlån fungerer på samme måte. Her er det bankene som tar nytte av rentes-rente effekten ved at summen som utbetales til deg forrenter seg over tid.

Lånet vil vokse i stadig økende hastighet til den til slutt spiser opp verdien av boligen.

Som man ser vil effekten av rentes rente gjøre at gjelden galopperer avgårde ettersom årene går og verken avdrag eller renter betjenes.

Så hva betyr dette for deg som lånetaker?

For deg som lånetaker betyr ikke dette det store og det hele. Heller ikke for en eventuell partner eller samboer du måtte ha.

Gjelden må derimot gjøres opp når du enten dør, selger boligen eller flytter på et eldrehjem.

Etter mange år med rentes-rente effekten vil det derfor ikke være mye igjen av verdiene til eventuelle arvinger du måtte etterlate deg.

Hvor mye kan du få i pensjonistlån?

Hvor mye man kan få beregnes utifra flere faktorer, blant annet din alder, forventet levetid, verdi i boligen minus eventuell restgjeld og hvor boligen er lokalisert.

Eksempel: Hvis man er 60 år gammel med en bolig som er verdt 3 millioner i en storby kan man låne 710 000 kroner eller 4160 kroner i måneden. Hvis man derimot eier samme bolig men er 75 år gammel, kan man låne 1.2 millioner eller nærmere 10.000 kroner i måneden.

Hva du kan låne kalkuleres derfor etter hvor stor effekten av rentes-rente vil være for at banken ikke skal tape penger. Bankene ønsker å hindre at lånet og rentene vokser over flere år slik at lånesummen til slutt overgår verdien av boligen.

Er det lurt å ta et eldrelån?

Et senior/pensjonist-lån kan være en måte å spe på pensjonen når man blir eldre uten å måtte betale lån eller avdrag. Lånet vil derfor kanskje best egne seg for enslige eldre som ikke har planer om å etterlate noe til arvinger eller familie.

Har man derimot barn, barnebarn eller andre arvinger vil et senior/pensjonist lån som ikke betjenes fort kunne spise opp verdien av boligen slik at man ikke etterlater mye verdi igjen i arv.

De fleste som arver bruker nemlig arven til å betale ned eller refinansiere sin egen gjeld. Når denne muligheten faller bort vil den yngre generasjonen få det enda vanskeligere med å selv bli gjeldfrie, og slik vil spiralen kunne fortsette i generasjoner.

Alternativer til pensjonistlån

Pensjonistlån er hovedsaklig attraktive for eldre personer uten arvinger og med et nedbetalt – eller lavt belånt bolig. Med et seniorlån kan man da motta en større sum som engangsutbetaling eller en mindre sum utbetalt pr måned så lenge man lever.

Man behøver ikke å betale ned renter eller avdrag hvis ikke man ønsker å gjøre det.

Hvis man derimot trenger et kortsiktig lån vil et usikret personlig lån ofte være et like godt alternativ.

- For refinansiering. Besøk Sambla.no.

Sambla refinansering eksempel: Renten er variabel og settes individuelt. 150 000 kr over 5 år, nom. 9,9 %, eff. 11,28 % kost. 43 641 kr, tot. 193 641 kr eller 3 180 kr/måned (60 bet.). Nedbet.tid 1-15 år, 5 år dersom du ikke skal refinansiere. Eff.rente: 6,82%-48,76%.